Insieme a Floro Bisello, avvocato e dirigente dell’Adusbef abbiamo letto e analizzato un contratto di obbligazioni subordinate. La storia che vi racconteremo è vera ma useremo un nome di fantasia: Pietro, 62 anni, titolo di studio licenza elementare.

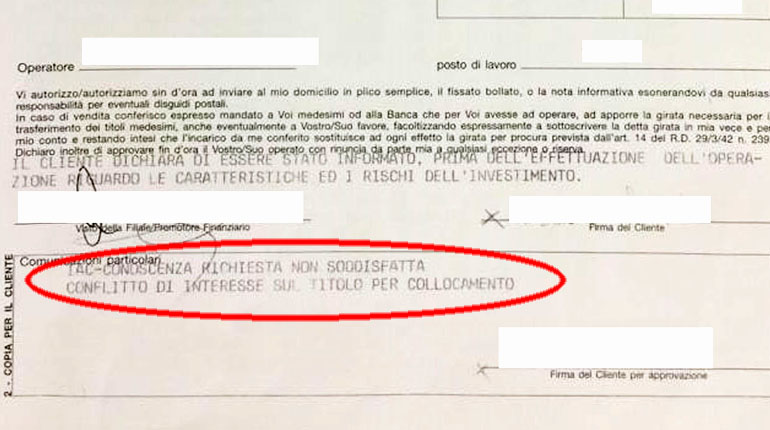

“Ad ogni cliente che intende investire dei soldi viene chiesto di compilare il MiFID, un questionario in cui dimostra le sue conoscenze in materia di finanza” ci ha spiegato. “In base alle risposte fornite, il sistema elabora il profilo finanziario del cliente e individua i titoli adatti alle sue conoscenze. I promotori finanziari di Banca Marche in questo caso non hanno rispettato il risultato del MiFID e questa violazione è scritta sui documenti”.

LEGGI – Banca Marche, parlano i risparmiatori. Le storie simbolo del crac

Il MiFID è un documento europeo che serve a tutelare i consumatori da investimenti troppo rischiosi. “Una delle domande più importanti è quella relativa all’istruzione – ci spiega Bisello – un basso livello di scolarizzazione obbliga ad una maggiore cautela per la vendita di titoli sicuri”. Visto che nemmeno una laurea implica un’elevata conoscenza finanziaria, viene anche chiesto di dichiarare le proprie fonti d’informazioni in questa materia.

Nel MiFID del signor Pietro (compilato nel 2007) c’è scritto che ha la licenza elementare ma vuole fare un investimento a breve termine, ossia tra i 18 mesi e i tre anni. Un investitore con i suoi requisiti sarebbe adatto ai bot, i Buoni ordinari del tesoro, o più conosciuti come titoli di Stato con interessi bassi ma di sicura riscossione. Invece, ha comprato obbligazioni subordinate per nove anni e al tempo della sottoscrizione, il tasso d’interesse di titoli comprati dal signor Pietro e i titoli di Stato erano pressoché gli stessi. Quindi, un investitore consapevole non avrebbe mai rischiato tutti i suoi risparmi per ottenere un guadagno di poco superiore ai Bot, soprattutto sapendo che questi ultimi li avrebbe riscossi sicuramente, mentre le obbligazioni subordinate no.

La spiegazione di un promotore finanziario, che resterà anonimo, ci ha permesso di capire come si procede nella vendita di titoli finanziari. “La prima cosa da fare è di chiedere al cliente di compilare il MiFID, poi, in base al risultato, il computer offre una lista di titoli adatti alle sue conoscenze e io, in qualità di promotore finanziario, devo spiegare all’investitore quali sono i rischi a cui andrà incontro e quali possono essere i vantaggi del suo investimento”.

Stando al contratto del signor Pietro il promotore di Banca Marche non ha rispettato la dicitura del computer, com’è possibile? “Capita spesso che i clienti ci chiedano dei prodotti finanziari specifici perché sanno essere molto convenienti o perché gli sono stati consigliati da persone di fiducia. Fino a qualche anno fa era possibile “bypassare” il risultato del MiFID e vendergli titoli più rischiosi rispetto al loro profilo impostando nel sistema delle voci, poi presenti nel contratto, dove il cliente dichiarava di essere stato lui a chiedere quei titoli e si assumersi tutte le responsabilità. Comunque, prima della sottoscrizione, il promotore deve informare il cliente dei rischi a cui andrà incontro”.

“Dal 2007 – continua a spiegarci il promotore – è entrata in vigore una legge che, per tutelare gli investitori, non permette più di ignorare il risultato del questionario, per cui, si possono comprare solo titoli adeguati alle risposte date nel MiFID. Dobbiamo però precisare che questo divieto è obbligatorio solo per le Poste Italiane, essendo dello Stato, ma non è altrettanto vincolante per le banche private. Quindi, i clienti di istituti privati possono ancora chiedere di comprare titoli rischiosi ma non può essere il promotore finanziario a venderglieli senza informarli dei rischi. Non è deontologico ma soprattutto è scorretto”.

LEGGI – Banca Marche, l’esperto: “Ecco come chiedere i risarcimenti per i risparmi persi”

L’ingenuità degli investitori e l’analisi dell’avvocato. La storia del signor Pietro è una delle tante e come tutti gli azionisti e obbligazionisti ha comprato dei titoli rischiosi senza sapere a che cosa sarebbe andato incontro. “Sono tante le persone che si sono rivolte a me dicendomi: Ho sempre lavorato con Banca Marche, mi sono sempre fidato, non avevo motivo di non farlo” racconta Bisello. Ma, ad aumentare le accuse verso la banca è il modo in cui hanno operato, perché come ci ha detto il legale: “Nessuno degli investitori con cui ho parlato mi ha detto di aver compilato il MiFID: loro sono andati in banca, hanno detto di voler investire, il dipendente gli ha proposto i titoli di Banca Marche e gli ha fatto firmare tutti i documenti senza spiegargli che cosa stavano veramente comprando”.

Leggendo il contratto del signor Pietro, Bisello ci dice che “Sono titoli sono fuori mercato, significa che sono prodotti finanziari poco appetibili, appartengono a quello che in gergo si chiama mercato grigio, un canale di compravendita di titoli non ufficiale in cui un investitore medio non si avventurerebbe mai se sapessero quali sono i rischi a cui andrebbero incontro”.

Procedendo nella lettura del contratto, Bisello richiama l’attenzione sulla provenienza delle obbligazioni, hanno il codice “XS”. “Significa che sono state vendute dal Lussemburgo, un paese europeo con importanti agevolazioni fiscali. Se invece avessero avuto il codice “IT” sarebbero state italiane”. Questo dovrebbe essere un monito visto che, in materia di titoli obbligazionari di debito, la nostra legislazione impone di non vendere oltre il doppio del capitale sociale della s.p.a.. In questo caso, Banca Marche si era rivolta ad una banca estera per vendere quei titoli, una manovra che avrebbe subito insospettito un investitore esperto.